[DeFi] Pendle 利率交易所 20%固定APY不用鎖倉

https://i.meee.com.tw/2Dgxiep.jpg

131天 18.44%固定利率

沒有鎖定期,代幣放在自己錢包裡,可隨時交易,甚至還能抵押借貸、開槓桿

這麼好康簡直像詐騙,但這是真實存在的利率交易所-Pendle

基本機制

https://i.meee.com.tw/nofAuqo.png

範例:

假設100 DAI存在Compound得到cDAI,三個月利率4%,三個月後能賺到1 DAI和COMP空投,在Pendle上,cDAI被拆分成YT和PT,

PT在三個月後到期時可以兌換回100 DAI,YT在三個月內可以領取到1 DAI和COMP空投。

本金代幣PT收益

用100 DAI價格買100 PT放三個月後還是100 DAI,看起來本金代幣沒收益,

但如果用90 DAI的價格買到這100 PT,三個月就能賺10 DAI,高達11% APY!

運作方式就如同美債短債,折價出售零息票券,拿到到期的差價就是利潤,

而且沒有鎖定期,隨時能在市場上交易,甚至可能賣超過預定APY的價格。

利潤代幣YT收益

用1 DAI價格買100 YT,利率4%的情況下放三個月後共領到1 DAI,

但YT的機制是根據真實的100 DAI的收益分配,

如果這期間原始項目方的利率上升,就能領到超過1 DAI,

同樣的,如果利率下降,領到的會不足1 DAI,導致虧損,

由於直接購買YT實質上是槓桿投資,所以收益跟虧損都會放大。

另外YT還能領取原始項目方的代幣分配/空投,例如Compound的COMP、Ethena的ENA。

流動池LP收益

投資流動池除了常見的手續費收益+$Pendle空投外,

由於流動池內的資產是有息代幣,所以即使完全沒人交易也有該代幣的收益!

並且LP收益可以根據$Pendle的鎖倉量最多+150%,

如果手上沒有這麼多的$Pendle,可以參考下方周邊生態的共通鎖倉。

治理代幣$Pendle收益

這個是需要鎖倉的,鎖越久收益越高,

除了有經營收益分紅外,有些項目方會分配空投,

還有治理投票收益和LP池投票收益,

投票越高的LP池可以分配越多$Pendle空投。

懶人包

https://pbs.twimg.com/media/Gb1NKHjbAAA9DYk.jpg

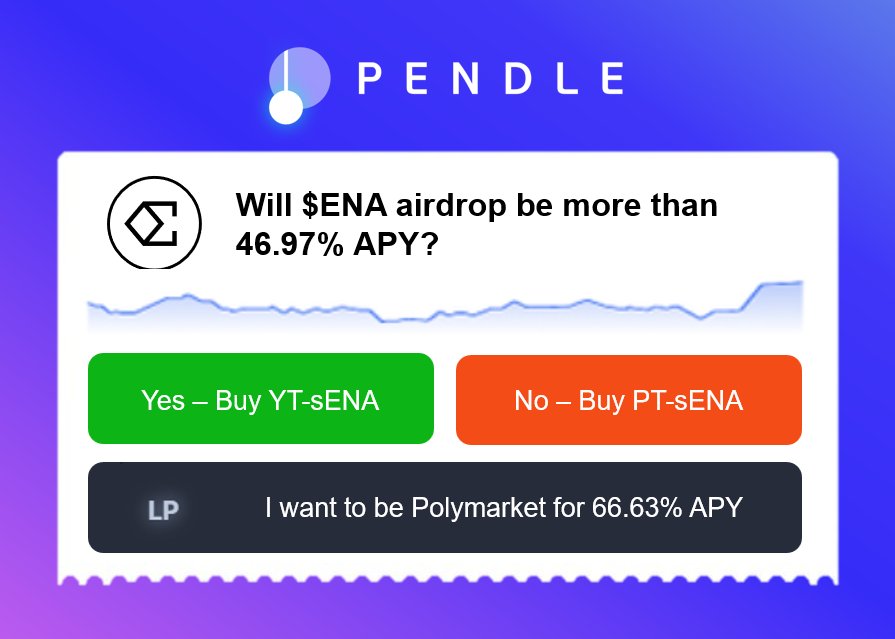

預期收益大於當前YT售價→YT

當造市商,我全都要→LP

當股東、增加LP收益→質押$Pendle

未來收益怎麼算?沒人能預知,所以才有炒價的空間

比如USD0的YT原本很廉價,但昨天該項目方Usaul突然要上幣安,就直接飆漲5倍

但Pendle遠遠不只有PT、YT、LP、$Pendle,更有一堆周邊生態

周邊生態,PT抵押借貸/收利息:

Morpho

Euler Finance

Maple Finance (KYC)

Zerolend 主要做L2鏈

周邊生態,PT槓桿:

Contango

Notional Finance 委託式槓桿,資產不在手上但是操作簡單

Origami 再分配代幣,不是直接給原生PT

*提醒:PT是會跌價的,利率上漲PT會下跌,此時可能爆倉,不是完全無風險

周邊生態,PT選擇權:

Thetanuts Finance

Dolomite (還包含抵押品)

周邊生態,再質押:

Relend Network發行的Relend USDC使用PT-sUSDe當作資產

周邊生態,LP共用$Pendle鎖倉加成:

Penpie

Equilibria

Stake DAO HQ

周邊生態,$Pendle借貸:

Timeswap 無清算借貸 (抵押價值較高,但固定期限內不會爆倉)

==

Pendle是個無論長短期、高低風險投資都有得玩的市場,

甚至衍生出一系列的周邊生態,

雖然誕生僅僅四年,

但交易量長居以太鏈前十,安全性也是Certik前段班的AA級評價。

自從Ethena USDe這個高利率、價格穩定的產品誕生後,

Pendle幾乎變成USDe市場了,無論是鎖倉量還是投票都是USDe獨大,兩者相輔相成,

https://x.com/pendle_fi/status/1855956524465881291

前幾天宣布跟Ethena合作推出純利率市場Boros,

未來可以直接交易合約資費等非代幣資產。

--

我比較好奇的是 那風險是甚麼?

永遠要記住豐碩的報酬背後都有同等的風險

到期前可能會出現暫時性的帳面價值虧損, 1原始代幣=1PT+1YT,利率上漲時YT會增值,PT貶值, 在上漲前購買PT的人就會有帳面虧損,此時賣出PT會變成實質虧損, 相反的,利率下跌時YT會貶值,PT價值就會上漲, 拿到期=YT歸零,PT就會恢復成100%的本金價值,換句話說PT賺的是YT買家賠的錢。

才剛在呢喃貓聽到,馬上有人分享,感謝

有點晚了,之前usde有50%apy,timeswap甚至還有pt池

,可以循環套

除了流動性跟交易成本,最大的風險是「複雜」

USDe模型在牛市資金費率為正的情況下收益就穩定

還多套一層ETH質押賺那2~3%的收益,年化APY基本都有13%

小弟不太懂這種defi套利,這種東西有可能被盜嗎,像是

之前curve那樣,我查了新聞似乎penpie被攻擊過,然後

這個除了交易所外還有其他中心化風險嗎?

Defi的風險包含但不限於: 客戶使用的硬體有木馬、錢包插件被竄改, 網域被劫持使得用戶連線到盜版網站、用戶自己查到錯誤的網站, 智能合約私鑰流出、項目方自己捲款跑路、政府單位制裁。 前者可以依靠較嚴格的錢包軟體&硬體錢包避免, 後者只能說Pendle沒出過事、有第三方代碼審計,但我不能跟你保證以後不會出事。

penpie雖然名字很像,但並不是pendle

Pendle另一個要注意的風險是投資資產的原始項目方,比

如買了PT-abcETH,然後abcETH本身脫勾,那兌換PT也不能

補差價給你,所以挑項目也很重要。

penpie是pendle的subDAO 是基於pendle的ve模型建立的收

益協議 跟curve/convex的關係一樣 defi經典的BtoB模型

如果你要做Lp又不想鎖vePendle 找這些subDAO付些抽成比

你不鎖要賺的多很多 但就多疊一層智能合約

我記得Pendle網域被劫持過吧

現在新項目不喜歡ido無法掌(內)控(線) 都在發點數

在這個meta下pendle是實質上的資產發行龍頭 還可以用de

fi樂高疊加過的資產來賣 能做的事非常多 大概只做不了m

eme而已

不過pendle list往往是整個defi世界最複雜 智能合約/信

用風險疊加最多的資產 特別做Pt LP的請務必搞懂組成成

分 不要all-in

研究了一下想試試PT sUSDe

路徑是usde在ethena質押成sUSDe再到pendle轉成PTsUSD

e對嗎,PT sUSDe會一直在錢包裡,那到期了會發生什麼

事呢,感謝大大教學

到期了PT還是在你手上不會動,到Pendle裡的Dashboard,

打開close position,能看到自己已到期的倉位,在那裡

可以將PT兌換回來。

不一定要手動轉成sUSDe再去Pendle買,Pendle購買PT時就

支援swap,有時候因為市價的關係用swap甚至比手動轉還

能拿更多的PT,可以比較一下兩者哪個划算。

懂了 謝謝大大

爆

[情報] 兩張圖解釋為什麼日本升息導致全球崩盤標題:兩張圖解釋:日本升息為什麼會導致全球崩盤 心得:心得放前面,就是無本生意結束,日央等於是一根針 戳破所有泡泡,但會不會連環爆就很難講了 說真的這一次可能真的是2000+2008 對了,等下22:00如果ISM非製造指數開出來<48.8明天會再崩一天![[情報] 兩張圖解釋為什麼日本升息導致全球崩盤 [情報] 兩張圖解釋為什麼日本升息導致全球崩盤](https://i.imgur.com/c8rKYoyb.png)

爆

[心得] 11種被動收入商品實測心得分享跟大家分享我自己平時有在使用或是曾經使用過的被動收入投資管道,從風險最低的傳統 正規的銀行存款(2.6%~1.6%pa),到風險較高的加密貨幣分散式金融服務(5%~40%pa up) 因為本身自己比較偏向穩定收益型的投資者, 希望除了單純買賣價差外能有比較明確的收益情形,因此這邊介紹的都是偏向此類的投資 管道,固定收益的商品好處是可以明確知道一段時間後資產成長的狀況,但相較於直接參![[心得] 11種被動收入商品實測心得分享 [心得] 11種被動收入商品實測心得分享](https://www.bankee.com.tw/share/fb.jpg)

15

[Coin] 穩定幣這樣賺息相對安全嗎?假設以放到2330回300元為前提 100%本金分 33% 幣安和BSC上的項目(Pancakeswap/Venus) 33%換USDC Blockfi/Celsius Network 33%換DAI ETH上的defi(AAVE/Compound) 雞蛋沒放同個籃子 就算某方跑路/協議被駭 損失也不超過3分之17

[閒聊] DeFi-Mirror protocol 買賣美股DeFi 7*24 美股合成資產 原文標題:《Mirror Protocol:在 Uniswap 上交易美股》 據官方介紹,Mirror Protocol 通過鑄造合成資產(mAssets), 錨定美股價格的方法來解決此問題, 該協議可追蹤股票、期貨、交易所交易基金和其他傳統金融資產的價格,![[閒聊] DeFi-Mirror protocol 買賣美股 [閒聊] DeFi-Mirror protocol 買賣美股](https://miro.medium.com/max/700/1*oyUZDyqhafDsUdEorRHxdw.png)

7

[DeFi] 解析MOCHI是如何盜走三千五百萬美元的這是一起治理攻擊 11/11 AndreCronje 在推特舉報MOCHI的項目偷盜CURVE的錢,他們是如何辦到的? 首先說回mochi是一個甚麼項目,他們是FORK spell 的穩定幣項目,簡單來說你可以存入各 種各樣的ERC-20資產去印發USDM,也就是他們自己發行的穩定幣,裡面包含了一些優良資產![[DeFi] 解析MOCHI是如何盜走三千五百萬美元的 [DeFi] 解析MOCHI是如何盜走三千五百萬美元的](https://assets.matters.news/embed/9dd9f0b2-b190-42f2-a6e4-ad32086dbc2d.png)

7

[閒聊] CDC上的交易 怎麼價格這麼怪先上圖 之前在cdc上面,偶爾會把一些小額的dai, usdc換成usdt 這樣走TRC20到別的交易所比較便宜 偶爾會注意到有個價差,但小額所以不怎麼在意![[閒聊] CDC上的交易 怎麼價格這麼怪 [閒聊] CDC上的交易 怎麼價格這麼怪](https://i.imgur.com/OEeqI7gb.jpg)

4

Re: [閒聊] MEV機器人套利方式有這個被其他機器人搶先的風險,應該是靠礦工合作來降低風險。 不過倒是不需要大量的USDT現貨,攻擊者使用了閃電貸來降低了現貨的需求量。 這次攻擊發生在18604963區塊的前四筆Tx,![Re: [閒聊] MEV機器人套利方式 Re: [閒聊] MEV機器人套利方式](https://i.imgur.com/6qSKKqgb.png)

1

[閒聊] Oasis App Dai Savings Rate最近幣圈發生了不少事 俗話說小心使得萬年船 分享一個剛剛注意的現象 (也或許是我自己操作上有問題?) Oasis app的 Dai Savings rate (DSR) 今天似乎變成0%了 但其他的DeFi還是維持高利率 10%左右 有人知道是發生什麼事了嗎?1

Re: [閒聊] Oasis App Dai Savings RateDSR是投票決定的 之所以會緊急降息是因為DAI的溢價過高 這幾天兌USDC最高有到達1.08左右 為了維持DAI錨定美元的承諾 降息鼓勵大家創造更多的DAI出來平息溢價 溢價看起來原因是因為ETH這陣子大跌 有人急著回購DAI解除槓桿